På det seneste har vi set, hvordan inflationen har fået priserne på dagligvarer, brændstof og gas til at eksplodere. Noget som de fleste kan mærke på rådighedsbeløbet. Men inflationen påvirker desværre også vores opsparing i banken, som nu mister værdi. Derfor kan det være en god idé at investere en del af din opsparing, mener seniorspecialist Jeanette Kølbek. Og det gælder selv om der lige nu er en del turbulens på finansmarkederne.

En opgørelse fra Danmarks Nationalbank viser, at danskerne har ca. 1.076 milliarder kroner stående i danske pengeinstitutter. Og selv nu, hvor de negative renter stort set er afskaffet, er det ikke nogen god forretning med så mange kontante indeståender.

“Nu, hvor vi oplever positive renter på vores bankkonti, kan det virke som en god idé at lade opsparingen vokse sig større. Men det kan vise sig at blive en dyr omgang, fordi inflationen udhuler pengenes købekraft,“ siger seniorspecialist Jeanette Kølbek.

Hvis du eksempelvis får 0,75% i rente, og forbrugerpriserne samtidig stiger med ca. 9% på årsbasis, så vil værdien af dine penge falde med 8,25% om året.

Inflationen forringer købekraften over tid

Den tårnhøje inflation spiser på nuværende tidspunkt mere af opsparingen end normalt, og på den lange bane kan det blive en dyr fornøjelse at lade sine penge stå på en indlånskonto frem for at investere dem.

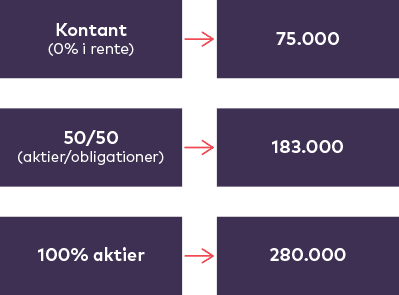

Hvis du eksempelvis har haft 100.000 kr. placeret siden 2010 i et bredt udsnit af danske realkreditobligationer eller har haft pengene i banken til nul i rente, så er købekraften faldet til 85.000 kr. for obligationer, og for kontanter vil købekraften være faldet til 75.000 kr.

“Obligationerne har altså givet et afkast siden 2010, men ikke nok til hverken at forøge eller udligne købekraften. For kontanterne har der hverken været afkast eller renteudbetaling, og pengenes værdi er derfor blevet yderligere forringet af inflationen,” siger Jeanette Kølbek.

Hvis du i stedet havde placeret pengene i en portefølje med eksempelvis 50% aktier og 50% obligationer, ville resultatet være blevet en væsentlig formuestigning.

“Når vi korrigerer afkastet for inflation, ser vi, at 100.000 kr. investeret i aktier i dag har en købekraft på 280.000 kr., mens en blandet portefølje har en købekraft på 183.000 kr. En investering i enten aktier eller en blanding af aktier og obligationer, har altså resulteret i, at formuen steg betragteligt i stedet for at miste købekraft,” siger Jeanette Kølbek.

Udvikling i købekraften (korrigeret for inflation) på 100.000 kr. – placeret kontant, i 50/50 aktier/obligationer og 100% aktier – siden 2010

Ingen helle mod inflationen på den korte bane

Ifølge Jeanette Kølbek er der ingen helle på den korte bane mod den voldsomme inflation, som altså både forringer vores rådighedsbeløb og kontante indeståender i banken. Hun opfordrer derfor til, at vi tænker langsigtet.

“På den korte bane er der meget urolighed på aktiemarkedet, og du skal derfor tænke lidt langsigtet og se på, hvornår pengene skal bruges. Kan du undvære dem i minimum tre år, vil det give rigtigt god mening at investere dem,” siger hun.

Vælger du at tænke langsigtet, og ønsker du at investere opsparingen eller en del af den, er der to vigtige tommelfingerregler, du skal kende. Den første er, at det belønner sig at være tålmodig.

“Jo længere tid du kan holde på dine investeringer, desto større er sandsynligheden for et godt afkast. Lad være med at paniksælge, hver gang en investering tager et dyk – det kan gå hurtigt op igen, og så er det ofte for sent at komme tilbage på toget”, siger Jeanette Kølbek.

Den anden tommelfingerregel handler om at sprede sine investeringer.

“Vi plejer at sige, at spredning er redning. Du skal altså ikke lægge alle dine æg i samme kurv, men i stedet investere dine penge i forskellige virksomheder, brancher og lande. På den måde risikerer man ikke, at alle ens penge er placeret i de muligheder, der taber mest i turbulente perioder,” siger hun.

Dette er markedsføringskommunikation. Der henvises til prospekterne for Investeringsforeningen Sparinvest, Værdipapirfonden Sparinvest og PRIIP KID, før der træffes endelige investeringsbeslutninger. Historiske afkast og hidtidig kursudvikling kan ikke betragtes som en garanti for fremtidige afkast og kursudvikling, ligesom investering altid er forbundet med risiko for tab, blandt andet som følge af markeds- og valutaudsving. De præsenterede scenarier er et skøn over den fremtidige performance baseret på dokumentation fra tidligere performance om, hvordan værdien af denne investering/aktuelle markedsforhold varierer og er således ikke en nøjagtig indikator for den fremtidige performance. Det, du får, vil variere afhængigt af, hvordan markedet udvikler sig, og hvor længe du beholder investeringen/produktet. Vær opmærksom på, at indholdet kan tage udgangspunkt i, hvad der aktuelt sker på markederne eller i samfundet. Se derfor altid efter datoen, inden du eventuelt reagerer. Information om ESG og/eller bæredygtighedsrelaterede aspekter ved investeringen i den promoverede fond kan findes i prospektet. Læs om Sparinvests tilgang til ESG og bæredygtighed her https://www.sparinvest.dk/baeredygtig-investering.

Jeg undre mig over udbytte til henholdsvis jeres value og growth index. Rent logisk burde udbytter ved være højere på value investering, men sådan er det ikke jf. jeres udbytte oversigt. Hvad er den bagvedliggende årsag.

Det udbytte der som minimum skal udbetales fra fondene er underlagt reglerne for investeringsforeninger. Det vil sige, at der er to forhold der er gældende for udbytteniveauet. Det ene er udbyttet fra de underliggende aktier. Den del er relativ konstant. Til dette skal reliserede kursgevister/kurstab i fonde over året ligges til eller trækkes fra. Det vil sige, at hvis der er realiseret et kurstab i fonden og det overstiger udbyttet fra de underliggende aktier, vil udbyttet være nul. Man skal derfor være opmærksom på, at udbyttet kan svige betydeligt fra år til år. Du kan læse mere om udbytter her https://sparindex.dk/udbytte/

Venlig hilsen Sparindex